Shell za necelý rok stratila viac ako polovičku hodnoty

Veľa firiem zažíva ťažké obdobie, na ktoré sa dalo len ťažko pripraviť. Nejde pritom len o malé miestne podniky. Týka sa to aj naozaj veľkých spoločností, ktoré pôsobia celosvetovo s dlhoročnou históriou. Najviac sú zasiahnuté samozrejme spoločnosti, ktoré nedokážu, respektíve dokážu len veľmi ťažko fungovať počas prísnych karanténnych opatrení. Ide napríklad o letecké spoločnosti, spoločnosti, ktoré poskytujú výletné plavby, hotelieri, a tak podobne. Toto všetko však vo veľkej miere ovplyvňuje aj energetický sektor. Kedysi najväčšie spoločnosti na svete Exxon Mobil, Chevron alebo Royal Dutch Shell prišli do situácie, ktoré ani tie najpesimistickejšie predikcie neočakávali. V tomto blogu si rozoberieme, čo sa vlastne stalo a priblížime si situáciu spoločnosti, ktorá je nám v našich končinách zrejme najbližšia – Shell. Vytvorila sa nám šanca na investovanie?

Soľ nad ropu

Ropa, kvapalina kvôli ktorej sa viedli vojny zrazu spadla tam, kde si ju bolo len ťažké predtým predstaviť. Tým ako sa svet zastavil, poklesol výrazne dopyt po nej, avšak ťažba sa nedala zo dňa na deň zastaviť. V tejto neľahkej situácii sme mohli vidieť aj krásny príklad teórií hier. Krajiny, ktoré vo veľkom exportujú ropu čakali na ostatných, kedy uzavrú svoje kohútiky, zatiaľ čo oni si budú pekne ťažiť ďalej. Avšak, ak si toto povedia všetci, príde ku kolapsu cien, ktorý ako vieme aj nastal. Ropný kartel sa neskôr dohodol na škrtoch v ťažbe, no to už bolo neskoro. Na týždeň ceny ropy vzrástli, avšak tento nárast bol ničím oproti poklesu, ku ktorému sa schyľovalo. Ropné zásoby aj po dohode prudko rástli a ropné tankery plné tejto tekutiny sa už blížili k pobrežiu USA. Tá už ďalšie dodávky nepotrebovala nakoľko miesto, kde ropu uskladniť dochádzalo. Ropu samozrejme nie je jednoduché uskladniť a prenájom skladov niečo stojí. Z toho dôvodu ceny májového futures kontraktu spadli do záporných hodnôt. V preklade to znamená, že vám zaplatia, ak si od nich zoberiete bareli ropy a niekde ich uskladníte na vaše náklady. Nikdy v histórií sa toto nestalo, ba dokonca ani len blízko tomuto stavu sme nikdy neboli. Moderátori na CNBC, ktorý komentovali tieto poklesy, si stále dokola overovali, či nenastala len chyba niekde na burze. Brokeri, cez ktorých sa dala ropa obchodovať, vypínali možnosť obchodovať, nakoľko ich platformy na záporné ceny neboli pripravené. No a samozrejme ropné spoločnosti, ktorým ropa generovala miliónové tržby, stáli pred existenčnými problémami.

Prvýkrát od druhej svetovej vojny

Nakoľko takýto scenár len málokto očakával, ropný giganti si držali u investorov povedomie stabilných spoločností, ktoré vyplácajú akcionárom slušnú, postupne rastúcu dividendu. Ich akcie by sme s prižmúrením oka mohli prirovnať k dlhopisom. V prípade Royal Dutch Shell dividenda nesklesla od druhej svetovej vojny. Avšak v situácii, do ktorej sa teraz dostali bolo nutné túto šnúru dividend pretrhnúť. V prípade že by tak nespravili, budúcnosť spoločností by bola ohrozená. V apríli tohto roku tak manažment ohlásil správu, že bude musieť dividendu znížiť, a to až o 2/3. Vzápätí nasledovalo nespočetne veľa článkov o tom, ako ropnému obrovi dochádzajú sily. Nato, aby spoločnosť pokryla všetky svoje náklady plus vyplatila dividendy v plnej výške, potrebuje ceny ropy aspoň na cenách 51 USD za barel. V prípade, že by si odpustili vyplácanie dividend, stačila by im už cena na úrovni 33 USD za barel. Ak to porovnáme s konkurenciou, tak Shell ma výrazne nižšie náklady ako napríklad Exxon alebo Chevron. Pritlačení ku znižovaniu dividend sú tak všetci, avšak nie všetci pristúpili k tomuto kroku. Niektorí, aby svoju šnúru neustáleho zvyšovania dividend neprerušili, budú nútení ju financovať z dlhu, čo mi nepríde ako racionálny krok. Shell taktiež aby uchránila svoju budúcnosť, pozastavila program nákupu akcií.

Spása vďaka zemnému plynu?

Aj keď teraz vidíme, že cena ropy sa už pomaly ustálila na hodnote 40 USD za barel, predikcie na ďalšie roky nie sú ružové. Zatiaľ to vyzerá tak, že svet ma dostatok ropy aj keď ekonomika bude naspäť vo svojich koľajach. Očakáva sa, že dopyt bude skôr stagnovať, no čo sa týka zemného plynu tam sú očakávania odlišne. Tým ako krajiny emerging markets ako Čína alebo India prechádzajú z uhlia na zemný plyn dopyt po ňom postupne rastie. Je to hlavne tým, že zemný plyn je podstatne čistejší a povedzme zelenší než uhlie. Obavy týkajúce sa zmeny podnebia a kvality ovzdušia sú hybnou silou tohto prechodu. Vďaka tomu môže byť aj zelenšia budúcnosť spoločnosti Shell. Tá ma spomedzi konkurencie jedny z najväčších zásob plynu na celom svete, dokáže tak sama aktuálne vykryť až 20% celosvetového dopytu. Okrem toho disponuje takmer 100 tankermi, ktoré dokážu prepravovať zemný plyn. Ide teda taktiež aj o jedného z najväčších prepravcov vôbec.

Shell stále viac zelenšia

Aktuálny trend v zelenej energií stále naberá na sile a Európe nestačí len prechod z uhlia na zemný plyn. Kvôli tomu stále častejšie počujeme z médií, kto a kedy chce byť uhlíkovo neutrálny a ako to chcú docieliť. Shell sa samozrejme angažuje aj v tomto sektore, a to inak ako americký konkurenti. Tí väčšinou investujú skôr naoko. Zopár miliónov vynaložia na ekologické projekty, ktorými sa potom propagujú, avšak miliardové náklady naďalej venujú práve rope. Shell alebo jej európsky konkurenti Total a BP vynakladajú väčšie výdavky. Samozrejme, ropa u nich ešte veľmi dlho bude hrať prvé husle, avšak snaha sa im nedá uprieť. V prípade Royal Dutch Shell môžeme sledovať na ročnej báze investície v hodnote 2 miliárd USD. Z celkovej sumy investičných nákladov táto suma predstavuje približne 10%. Viem, nie je to žiadna výhra, avšak toto číslo sa má postupne zvyšovať a v roku 2030 by to už malo byť minimálne 25% investičných nákladov.

Portfólio, do ktorého tieto financie prichádzajú je naozaj široké. Ide napríklad o veterné elektrárne umiestnené v severnom mori, ktoré produkujú dostatok energie pre skoro milión domácností. Ďalej sú to projekty, ktoré vytvárajú solárne elektrárne alebo nabíjačky pre elektromobily. Okrem vlastných projektov je spoločnosť aktívna aj na poli rôznych akvizícií, ktoré podporujú jej dlhodobú stratégiu v tomto sektore. Nižšie na časovej osi môžete vidieť do ktorých spoločnosti Shell investovala od roku 2016 a čomu sa venujú.

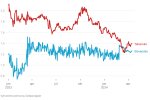

Ceny na úrovni z roku 1995 – čas investovať?

Na záver by som ešte rád spomenul, že Shell nie je čisto len ťažobná spoločnosť. Ma veľkú sieť čerpacích staníc, na ktorých predáva aj iné produkty ako je benzín alebo nafta. Celkovo na zisku spoločnosti z roku 2019 sa táto činnosť podieľala 32,9%. Ťažba sa podieľala 22% a najväčší podiel až 45,2% má spracovanie ropy a zemného plynu. Týmto som chcel ukázať, že Shell ma svoju činnosť ako tak diverzifikovanú a nespolieha sa iba na jedinú činnosť. Aj napriek všetkému čo som doteraz napísal, čakajú spoločnosť ťažké časy. Pre investorov ale práve tento čas môže byť lákavý na investovanie, nakoľko ceny sa nachádzajú na hodnote, ktorá bola naposledy v roku 1995. Ide ale skôr o dlhodobú investíciu v horizonte 3 a viac rokov než krátkodobú špekuláciu.

Autorom článku je Roman Lechovič analytik spoločnosti CAPITAL MARKETS, o.c.p., a.s. prevádzkovateľ investičnej platformy mnyman.eu